APELANDO A LA SOLIDARIDAD DE LA BANCA Desde el 16 de marzo venimos esperando frente al televisor que el Gobierno dicte una medida en la que las entidades financieras congelen los créditos, es decir exoneren a los deudores de los intereses por reprogramación de créditos, ante ellos solo se consiguió que las entidades financieras den facilidades para que los deudores reprogramen sus créditos y en el siguiente cuadro se muestra un ejemplo de una reprogramación con tasa baja, brindado por uno de los bancos más grandes.

APELANDO A LA SOLIDARIDAD DE LA BANCA

APELANDO A LA SOLIDARIDAD DE LA BANCA

Desde el 16 de marzo venimos esperando frente al televisor que el Gobierno dicte una medida en la que las entidades financieras congelen los créditos, es decir exoneren a los deudores de los intereses por reprogramación de créditos, ante ellos solo se consiguió que las entidades financieras den facilidades para que los deudores reprogramen sus créditos y en el siguiente cuadro se muestra un ejemplo de una reprogramación con tasa baja, brindado por uno de los bancos más grandes.

Cuadro de Reprogramación

Préstamo: 5,500 soles

Tasa de interés: 16% anual (TEA) Seguro de Desgravamen: 0.09%

Plazo Original: 12

Plazo Pendiente: 6

| Cronograma Inicial | Nuevo Cronograma | |||

| Fecha de pago | Cuota inicial | Estado | Nueva Fecha | Nueva Cuota |

| 30/09/2019 | 500 | Pagado | ||

| 30/10/2019 | 500 | Pagado | ||

| 30/11/2019 | 500 | Pagado | ||

| 30/12/2019 | 500 | Pagado | ||

| 30/01/2020 | 500 | Pagado | ||

| 29/02/2020 | 500 | Pagado | ||

| 31/03/2020 | 500 | Reprogramado | 30/06/2020 | 520 |

| 30/04/2020 | 500 | Reprogramado | 31/07/2020 | 520 |

| 31/05/2020 | 500 | Reprogramado | 31/08/2020 | 520 |

| 30/06/2020 | 500 | Reprogramado | 30/09/2020 | 520 |

| 31/07/2020 | 500 | Reprogramado | 31/10/2020 | 520 |

| 31/08/2020 | 500 | Reprogramado | 30/11/2020 | 520 |

| 30/09/2020 | 500 | Reprogramado | 31/12/2020 | 520 |

Después 12 días, en el que el Gobierno a través de la ministra de Economía ha venido implorando a la Banca para que muestre su rostro social, se consiguió que 3 bancos de los más grandes se sensibilicen, algo que en otros países como El Salvador ha sido muy diferente.

Ante ello, el Perú se pregunta si con tantos clientes, apoyo del Gobierno y ventajas que tiene la Banca, por que ha mostrado tanta indiferencia en esta situación de emergencia, en la cual hemos visto que personas que tienen muchísimo menos han ayudado muchísimo más que ellos. A continuación veamos por qué la Banca debe ser solidara con la población: i) el sistema financiero sigue operando durante la cuarentena, ii) la Banca concentra el 85% de créditos de todo el sistema financiero, son los que más cobran por un crédito y menos pagan por los ahorros, iii) el 95% del dinero que prestan son de los depósitos, iv) el BCR bajo la estrategia de dinamizar la economía le otorga préstamos a una muy baja tasa de interés todos los años, v) de la misma manera el Gobierno a través del FONDO MI VIVIVIENDA con la finalidad de reducir el déficit habitacional otorga préstamos con una tasa de interés muy baja a la Banca para que otorgue créditos asociados a la construcción y adquisición de viviendas, vi) y por si fuera poco, durante el Estado de

Emergencia el Gobierno ha comunicado que ampliará el Fondo CRECER que cubre como garantía de pago el 95% los créditos de la mypes en el sistema financiero.

Además, en el siguiente Cuadro de Indicadores mostraremos los números que respaldan un pedido de congelamiento de pago de las cuotas de crédito por parte de la Banca.

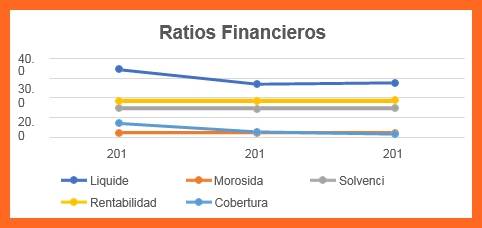

Cuadro de Indicadores Financieros

| Ratios (%) | 2017 | 2018 | 2019 | Promedio |

| Liquidez | 34.3 | 27.0 | 27.7 | 29.7 |

| Morosidad | 2.6 | 2.6 | 2.7 | 2.6 |

| Cobertura (Exceso) | 7.3 | 3.0 | 1.9 | 4.1 |

| Solvencia | 15.2 | 14.6 | 14.9 | 14.9 |

| Rentabilidad | 18.3 | 18.4 | 18.9 | 18.5 |

Tal como se aprecia en el Cuadro, se muestran los indicadores financieros de los 3 últimos años de la Banca y el promedio de los mismos. El ratio de liquidez indica que está muy por encima de lo que exige la regulación para no presentar problemas de capacidad de pago en el corto plazo (8%), es decir, tiene un colchón de liquidez que es el doble de lo recomendable. El ratio de morosidad es muy bajo y se mantiene estable por debajo del 3%. El ratio de exceso de cobertura mayor a cero indica que la Banca está preparada para un escenario catastrófico de incumplimiento total de pago de sus deudores de su cartera pesada. El ratio de solvencia muestra que la Banca tiene un colchón de capital que representa casi el 50% del recomendable para soportar un escenario adverso. La rentabilidad no ha bajado del 18%, un ratio muy bueno, teniendo en cuenta que a los depositantes no se le paga más del 5% por un depósito a plazo fijo de un año.

En el gráfico de Ratios Financieros se puede apreciar una estabilidad firme en el ratio de solvencia, que es el indicador que muestra la salud económica y financiera de la Banca, a pesar que el exceso de cobertura y la liquidez disminuyeron levemente.

Es por eso que resulta necesario que se incluya en la Ley de Bancos un articulo que indique lo siguiente: “ Ante un Estado de Emergencia o situación en la que una parte o la mayoría de la población vea afectada la generación de sus ingresos por disposición de un decreto supremo, el MEF deberá liderar un mesa de trabajo en el cual la Superintendencia de Banca Seguros y AFP´s y el Banco Central de Reserva del Perú evaluarán el impacto de un congelamiento de créditos, es decir, la exoneración de pago de intereses adicionales por la reprogramación de las cuotas de créditos; para luego aprobar el tiempo de congelamiento y otras medidas como el cambio de cronograma, en caso la situación lo amerite”

Esto con la finalidad de favorecer a los que menos tienen y más se ven afectados.

Richard Salas Quillay Ingeniero Industrial UNI Especialista en Finanzas